導言:英鎊與歐元——全球兩大主要貨幣的交鋒

在國際金融舞台上,英鎊(GBP)與歐元(EUR)始終佔據著舉足輕重的地位。這兩種貨幣不僅是英國與歐元區經濟實力的象徵,其匯率走勢更牽動全球資本流動與市場情緒。無論是從投資、外匯交易,還是出國旅遊、留學繳費的角度來看,掌握英鎊與歐元之間的互動脈絡,都是現代人不可或缺的財經素養。兩者的匯率變動,不只是數字跳動,更是經濟政策、地緣政治與市場預期的綜合反映。本文將深入剖析英鎊兌歐元的即時動態、歷史軌跡與未來走向,並提供具體可行的換匯與交易策略,幫助您在變動的市場中掌握主動權。

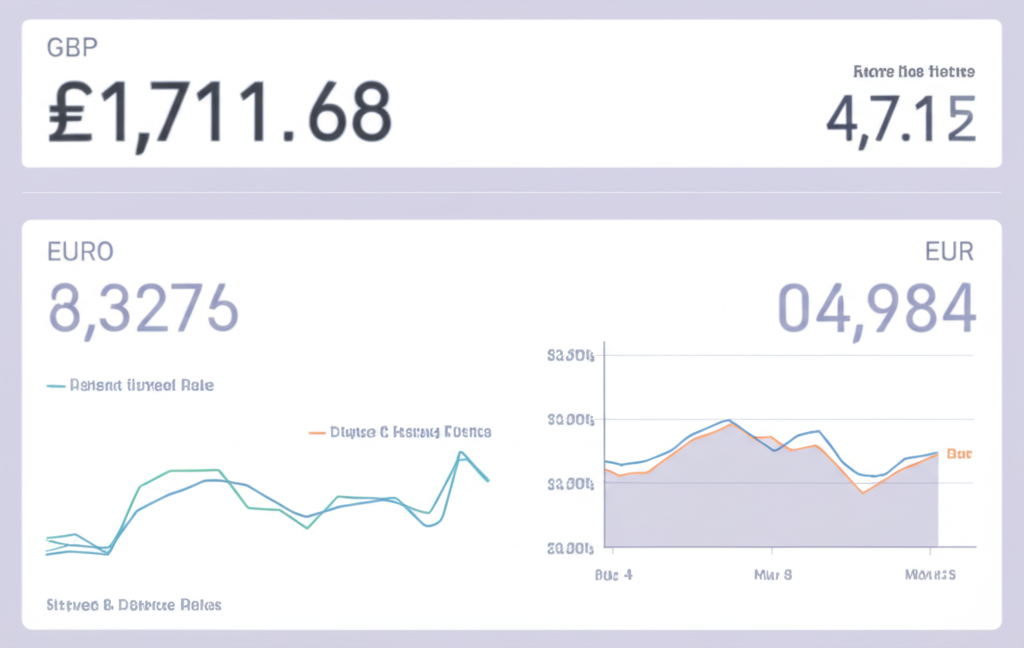

英鎊歐元匯率現況與即時查詢

當前英鎊與歐元的兌換比率,是觀察英國與歐洲大陸經濟相對強弱的重要窗口。要取得最即時、可靠的匯率資訊,建議優先參考具公信力的來源。台灣的台灣銀行、玉山銀行,以及香港的匯豐銀行、渣打銀行等金融機構,皆在其官網提供每日更新的外幣牌告匯率。此外,專業的財經媒體如路透社、彭博社與金融時報,不僅提供即時報價,更搭配深度分析,讓使用者能理解數字背後的成因。若涉及交易或大額換匯,務必比較買入價與賣出價的差異,並留意是否有額外手續費,才能真正掌握實際成本。

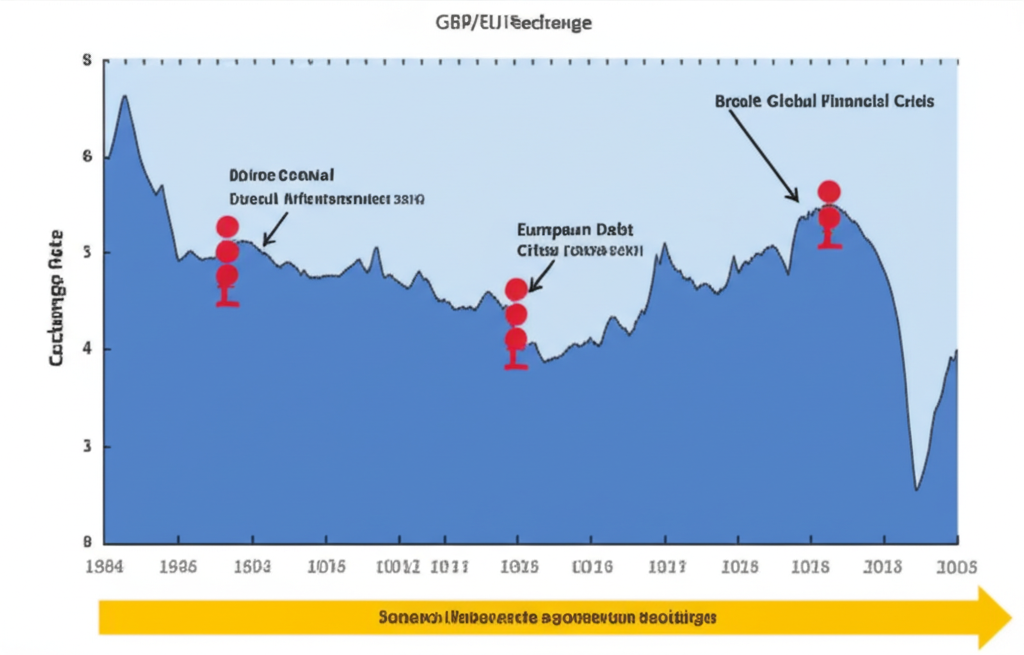

歷史匯率走勢圖與關鍵時刻回顧

觀察過去十多年的英鎊歐元走勢,不難發現這段貨幣關係充滿波瀾。2008年金融海嘯期間,市場避險情緒升溫,英鎊一度大幅貶值。但真正對其結構造成深遠衝擊的,莫過於2016年的英國脫歐公投。當「脫歐」結果揭曉,英鎊兌歐元在短時間內暴跌逾10%,創下歷史低點,反映出國際市場對英國未來貿易、投資與經濟穩定性的高度疑慮。此後,脫歐談判的每一階段進展,從過渡期安排到北愛爾蘭議定書的爭議,都持續影響英鎊的市場信心。

除了政治事件,宏觀經濟環境同樣扮演關鍵角色。新冠疫情爆發時,兩大經濟體紛紛推出紓困措施,導致貨幣供給增加,匯率波動加劇。而自2022年起,全球通膨壓力升溫,英國與歐元區面臨不同的能源結構與經濟韌性,使得英國央行與歐洲央行在升息節奏上出現分歧。這些政策差異,進一步放大了英鎊與歐元之間的匯率波動。長遠來看,兩者並無單向升值或貶值的趨勢,而是不斷在經濟數據、政策決策與外部衝擊之間尋求平衡。

深入解析:英鎊與歐元「哪個大」?幣值與經濟地位比較

「英鎊跟歐元,到底哪一個比較強?」這是許多人初次接觸外匯時常見的疑問。答案並非單純的數字比較,而是需要從多個層面切入分析。

首先,從單一幣值來看,英鎊的名義價值確實高於歐元。通常情況下,1英鎊可兌換1.1至1.2歐元左右,因此在兌換時,英鎊的數字較小。這種現象常讓人直覺認為「英鎊比較值錢」,但這僅反映歷史訂價與市場心理,不代表整體經濟實力。

若從購買力角度觀察,則需考慮兩地物價水平。購買力平價(PPP)理論指出,若兩地商品價格經過匯率換算後趨於一致,則貨幣價值才算均衡。舉例來說,在倫敦買一杯咖啡要3英鎊,在巴黎則要2.5歐元,若當下匯率為1:1.15,則3英鎊等於3.45歐元,顯示英國的咖啡相對較貴。這類比較有助於理解貨幣的實際消費能力。

更重要的是國際儲備地位。根據國際貨幣基金組織(IMF)2023年第四季的數據,歐元在全球外匯儲備中佔比約20%,位居第二,僅次於美元;而英鎊則約占4.8%,排名第三或第四。這反映出歐元作為19國共同使用的貨幣,具有更高的國際接受度與流動性,被全球央行廣泛持有。

最後,從經濟體量來看,歐元區的總體規模遠超英國。以GDP計算,歐元區整體經濟產值是英國的數倍之多,涵蓋德國、法國等工業大國,產業結構多元,抗風險能力較強。相較之下,英國雖擁有強大的金融與服務業,但經濟規模與影響力仍難與整個歐洲聯盟匹敵。

值得一提的是,英鎊的符號「£」源自拉丁文「libra」,意為「磅」或「重量」,象徵其悠久的貨幣歷史;而歐元的「€」則代表歐洲一體化的理想與穩定。兩者各有其文化與歷史底蘊,但在當代金融體系中,歐元的廣泛使用與儲備地位,使其在國際舞台上的份量更為厚重。

影響英鎊歐元匯率的核心因素

英鎊與歐元的匯率並非由單一變數決定,而是多重力量交織作用的結果。以下幾項是驅動匯率變動的關鍵動能。

英國與歐元區的經濟數據

經濟表現是支撐貨幣價值的基石。投資者密切關注各項宏觀指標,以判斷一國經濟的健康狀況。

- 國內生產總值(GDP):GDP成長率反映經濟擴張速度。若英國經濟成長顯著優於歐元區,市場可能預期其貨幣升值,吸引更多資金流入。

- 通膨率(CPI):消費者物價指數是衡量物價變動的核心指標。適度通膨可能促使央行升息,提高資產報酬率,進而吸引外資。但過高通膨則可能削弱購買力,影響市場信心。

- 就業市場:低失業率與薪資持續成長,代表勞動市場緊繃,消費力道強勁,有利於貨幣走升。

- 零售銷售:此數據直接反映民眾消費意願,是內需經濟的重要風向球。

- 製造業與服務業PMI:採購經理人指數若高於50,代表產業擴張;低於50則顯示收縮。這些領先指標能提前預示經濟趨勢。

英國央行 (BOE) 與歐洲央行 (ECB) 的貨幣政策

兩大央行的政策方向,堪稱影響匯率的「最大推手」。其中,利率決策最為關鍵。

- 利率差異:當英國央行升息,而歐洲央行維持利率不變,英國的存款與債券報酬率相對提高,吸引國際資金轉向英鎊資產,推升其價值。反之,若歐元區升息速度更快,資金可能湧入歐元區,導致英鎊貶值。

- 量化寬鬆與緊縮:央行透過購買債券釋放資金(量化寬鬆),會增加市場貨幣供給,可能導致幣值下挫;而縮減資產負債表(量化緊縮)則有支撐幣值的效果。市場對兩大央行未來政策路徑的預期,往往在數據公布前就已反映在匯率中。

此外,英國央行總裁與歐洲央行總裁的公開發言,經常引發市場波動。一句「考慮進一步升息」或「通膨壓力仍高」,都可能觸發短線資金流動。

地緣政治事件與風險

政治不確定性常導致市場避險情緒升溫,進而衝擊貨幣價值。

- 英國脫歐的長期效應:儘管脫歐程序已完成,但英國與歐盟在金融服務、漁業權、北愛爾蘭貿易等議題上仍時有摩擦。任何可能導致貿易壁壘加劇的消息,都會打擊市場對英鎊的信心。

- 俄烏戰爭與能源危機:歐元區高度依賴天然氣進口,戰爭導致能源價格暴漲,推升通膨並拖累工業生產。這使得歐洲央行在升息與保增長之間面臨兩難,進而影響歐元走勢。

- 全球供應鏈中斷或重大國際衝突:如中東局勢緊張、中美關係變化等,都可能透過貿易與投資渠道,間接影響英鎊與歐元的相對價值。

市場情緒與投機行為

外匯市場每日交易量高達數兆美元,市場參與者的心理與行為同樣不可忽視。

- 風險偏好:當全球經濟前景樂觀,投資者傾向持有高收益、高風險貨幣;若擔憂衰退或危機,則可能拋售風險資產,轉向美元或日圓等避險貨幣。

- 大型機構操作:對沖基金、資產管理公司等機構投資者,常根據宏觀分析進行大額押注。他們的交易行為可能在短時間內引發匯率劇烈波動。

- 市場預期自我實現:若多數交易者預期英鎊將貶值,紛紛下單賣出,便可能形成下行趨勢,即使基本面尚未明顯惡化。

英鎊歐元未來走勢預測與展望

展望未來,英鎊與歐元的匯率仍將在多空因素交織中波動。目前市場關注焦點集中在以下幾個面向:

通膨與利率路徑的分歧將是主導因素。英國的通膨壓力一度高於歐元區,促使英國央行持續升息,為英鎊提供支撐。然而,若歐元區經濟復甦動能增強,歐洲央行可能加快緊縮步伐,縮小與英國的利率差距,進而提振歐元。

經濟增長的韌性同樣關鍵。英國面臨生產力停滯、勞動力短缺等結構性問題,而歐元區則需應對德國製造業放緩與南歐債務風險。哪一方能展現更穩健的成長動能,將吸引更多資本流入。

地緣政治風險仍具不確定性。烏克蘭戰爭的演變、全球貿易保護主義升溫,或英國與歐盟在監管標準上的分歧,都可能成為匯率波動的催化劑。

綜合來看,多數金融機構預期英鎊歐元匯率在短期內將維持區間震盪。若英國央行能維持較高利率,英鎊可能獲得支撐;反之,若歐元區經濟顯著回暖,歐元有機會反攻。投資者應持續追蹤《金融時報》、彭博社等權威媒體的分析,並參考國際貨幣基金組織與各大投行的經濟預測報告,以掌握最新脈動。

英鎊歐元貨幣對的交易指南與注意事項

對於有興趣參與外匯市場的投資者,了解基本操作與風險管理至關重要。

什麼是英鎊歐元貨幣對 (EUR/GBP)?

在交易中,貨幣對以「基礎貨幣/報價貨幣」形式呈現。以EUR/GBP為例,歐元是基礎貨幣,英鎊是報價貨幣,代表1歐元可兌換多少英鎊。若匯率為0.87,表示1歐元可換0.87英鎊。相對地,GBP/EUR則以英鎊為基礎貨幣,常見於英國與歐洲大陸之間的兌換情境。兩者互為倒數,例如若GBP/EUR為1.15,則EUR/GBP約為0.87。

常見的交易方式與平台選擇

一般投資者可透過以下途徑參與:

- 外匯保證金交易:利用槓桿放大交易規模,只需繳納部分保證金即可操作大額合約。雖能提高獲利潛力,但也可能導致損失超過本金,風險極高。

- 差價合約(CFD):投資者不實際持有貨幣,而是根據價格變動賺取差價。此方式靈活,但同樣涉及槓桿與高風險。

選擇平台時,務必確認其是否受FCA(英國金融行為監管局)或ESMA(歐洲證券及市場管理局)等權威機構監管,以保障資金安全與交易透明。

交易前的風險評估與策略建議

外匯交易不適合所有投資人,風險管理是生存關鍵。

- 設定止損點:每筆交易都應預先設定可承受的虧損上限,避免情緒化操作。

- 資金控管:建議單筆交易風險不超過總資金的1-2%,避免因一筆失誤導致重大損失。

- 結合基本面與技術面分析:基本面關注經濟數據與政策,技術面則透過圖表與指標(如移動平均線、RSI、MACD)尋找進出場點。兩者並用,可提升決策品質。

- 模擬交易練習:初學者應先使用模擬帳戶熟悉市場運作,累積經驗後再投入實金。

實用換匯策略:在台灣/香港如何兌換英鎊歐元?

對於赴歐旅行、留學或需國際匯款的民眾,掌握高效換匯方法能節省可觀成本。

銀行換匯、外幣提款機與線上換匯比較

| 換匯管道 | 優勢 | 劣勢 | 適用情境 |

|---|---|---|---|

| 銀行臨櫃換匯 | 服務專業,資金安全,適合大額操作 | 匯率通常較差,手續費較高,受限於營業時間 | 首次換匯、不熟悉流程、大筆資金、重視安心感 |

| 外幣提款機 (ATM) | 24小時可提領,便利性高,匯率通常優於臨櫃 | 有提領上限,機台可能故障,需事先開立外幣帳戶 | 小額現金需求、非營業時間、已有外幣帳戶者 |

| 線上換匯 | 匯率最佳,可設定到價通知,支援預約提領 | 需有網銀帳號,部分銀行有提領限制 | 重視匯率、定期換匯、大額分批換匯 |

| 機場銀行/找換店 | 極度方便,即時解決現金需求 | 匯率最差,手續費高昂 | 緊急狀況、少量現金、錯過其他時機 |

台灣的台灣銀行、兆豐銀行,以及香港的滙豐、渣打等,均提供線上換匯服務,並設有外幣提款機。建議出發前多比較不同機構的即期買入與賣出價,選擇整體成本最低的方案。

旅遊、留學或匯款的換匯時機與考量

- 旅遊:避免在機場換匯。建議出發前數週開始觀察匯率,採「分批換匯」策略,分散風險。搭配使用免海外手續費的信用卡,減少現金攜帶。

- 留學:因費用龐大且長期,建議開立外幣存款帳戶,在匯率有利時分批購入。設定「匯率到價通知」,鎖定理想換匯點。國際匯款時,比較各銀行的電匯費與中轉行扣款,選擇整體成本最低的管道。

- 國際匯款:定期匯款者可考慮使用金融科技平台,如Wise或Revolut,其匯率與手續費常優於傳統銀行。

此外,無論何種情境,都應留意:

- 即時追蹤匯率,善用銀行提供的到價提醒功能。

- 確認是否有額外的手續費、電匯費或服務費。

- 注意每日換匯或提領上限,避免影響行程。

結論:掌握英鎊歐元,智慧應對市場變動

英鎊與歐元的互動,是全球經濟脈動的縮影。從歷史波動到當前政策分歧,從投資交易到日常換匯,理解這對貨幣的運作邏輯,能幫助我們在國際金融環境中做出更明智的選擇。無論是評估投資機會、規劃海外行程,還是進行跨境資金調度,掌握即時資訊、分析核心驅動因素,並制定合理的風險管理策略,都是不可或缺的能力。市場從來不會停滯,唯有持續學習與適應,才能在英鎊與歐元的動態平衡中,找到屬於自己的最佳位置。

英鎊和歐元哪個幣值比較高?

從名義匯率來看,英鎊通常兌歐元的匯率較高,即1英鎊可以兌換超過1歐元。然而,「幣值高低」若從購買力、國際儲備地位或整體經濟體量來看,則各有不同考量。歐元區整體經濟規模更大,歐元在全球外匯儲備中的佔比也高於英鎊。

影響英鎊歐元匯率最主要的因素是什麼?

影響英鎊歐元匯率最主要且直接的因素是英國央行(BOE)與歐洲央行(ECB)的貨幣政策(特別是利率決議),以及兩大經濟體(英國和歐元區)的宏觀經濟數據表現(如GDP、通膨率、就業數據)。此外,地緣政治事件與市場情緒也扮演著重要角色。

在台灣或香港,哪裡可以查詢到最即時的英鎊歐元匯率?

在台灣或香港,您可以透過以下管道查詢最即時的英鎊歐元匯率:

- 各大銀行的官方網站(如台灣銀行、匯豐銀行、渣打銀行等)

- 專業外匯交易平台或應用程式

- 權威財經新聞網站(如路透社、彭博社、金融時報)

一般人可以投資或交易英鎊歐元貨幣對嗎?有什麼風險?

一般人可以透過外匯保證金交易或差價合約(CFD)等方式投資或交易英鎊歐元貨幣對。主要風險包括:

- 匯率波動風險:外匯市場波動劇烈,可能導致快速的損益變化。

- 槓桿風險:許多外匯交易使用槓桿,能放大收益也能放大虧損,可能導致損失超過初始投資。

- 流動性風險:在極端市場條件下,可能難以以理想價格平倉。

- 政治經濟風險:受英國和歐元區的政治、經濟事件影響。

建議在充分了解風險並進行模擬交易後,再投入實際資金。

英國脫歐對英鎊歐元匯率產生了什麼長期影響?

英國脫歐對英鎊歐元匯率產生了顯著的長期影響,主要表現為英鎊的波動性增加和長期趨勢性貶值壓力。脫歐引發了對英國經濟前景、貿易關係和勞動力市場的不確定性,導致投資者信心受損。儘管匯率會受短期因素影響而反彈,但脫歐帶來的結構性挑戰,如與歐盟貿易壁壘增加、對外投資減少等,持續對英鎊構成壓力,使其相對於歐元可能更為脆弱。

英鎊和歐元的貨幣符號分別是什麼?

英鎊的貨幣符號是「£」,歐元的貨幣符號是「€」。

如果要去歐洲和英國旅遊,應該先換英鎊還是歐元?

這取決於您旅行的順序。如果您先到英國,則應優先換取英鎊;如果您先到歐元區國家,則應優先換取歐元。建議您根據行程規劃,提前分批換匯,並利用信用卡或國際提款卡作為輔助支付方式,減少攜帶大量現金的需求。

除了匯率,換匯時還需要注意哪些費用?

除了匯率之外,換匯時還需注意以下費用:

- 手續費:銀行或換匯機構可能會收取固定或按比例的手續費。

- 電匯費:進行國際匯款時,銀行會收取電匯手續費,且可能產生中轉行費用。

- 點差:買入價和賣出價之間的差異,也是一種隱性成本。

- 信用卡海外交易手續費:若在國外直接刷卡消費,銀行通常會收取1.5%至2%左右的海外交易手續費。

未來英鎊歐元的走勢會如何?有推薦的預測報告嗎?

英鎊歐元的未來走勢受多重因素影響,存在不確定性。建議參考各大金融機構(如高盛、摩根大通)、國際組織(如國際貨幣基金組織,IMF ,來源:國際貨幣基金組織)或權威財經媒體(如《金融時報》、《彭博社》)發布的經濟展望和匯率預測報告。這些報告通常會提供詳細的分析和不同情境下的預測,但請注意,所有預測均具有風險性,不應作為唯一的投資依據。

英鎊歐元貨幣對的交易時間是什麼時候?

外匯市場是全球性的,原則上24小時開放,從週一開市到週五收市。具體來說,從澳洲雪梨開市(週一清晨)開始,依序經過東京、倫敦,直到紐約收市(週五傍晚)。英鎊和歐元的主要交易時段集中在歐洲時區(格林威治標準時間上午8點至下午4點,或台灣/香港時間下午4點至凌晨12點),此時流動性最佳,點差通常較小。