引言:探秘金融市場的「蝴蝶型態」(非「蝴蝶效應」)

金融市場總是變化莫測,交易者們總是希望能準確捕捉到價格可能出現轉折的時刻。蝴蝶型態(Butterfly Pattern)就是技術分析裡一種進階的諧波圖形,它依賴精確的費波那契比率,來標示出市場趨勢可能結束並轉向的區域,也就是所謂的潛在反轉區(Potential Reversal Zone, PRZ)。不過,新手往往會把這和物理學或哲學裡的蝴蝶效應搞混,我們這裡要特別澄清:本文講的蝴蝶型態純粹是金融圖表上的模式,和蝴蝶效應那種小變化引發大混亂的概念完全無關。一旦你學會辨識並運用這種型態,就能為你的交易決策多添一個可靠的預測利器,讓你更準確地抓住市場的關鍵轉變點。

什麼是蝴蝶型態?定義、歷史與基本結構

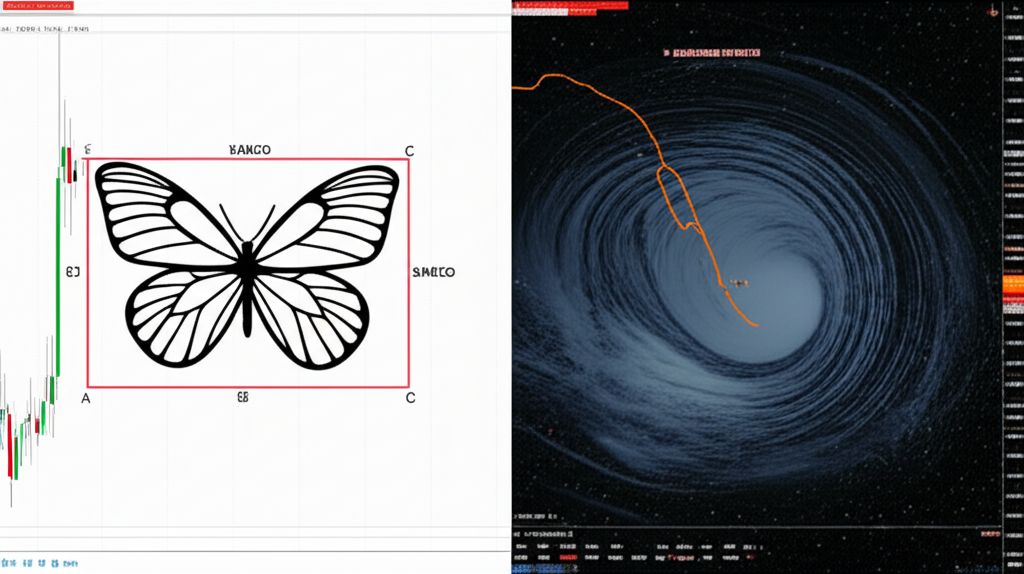

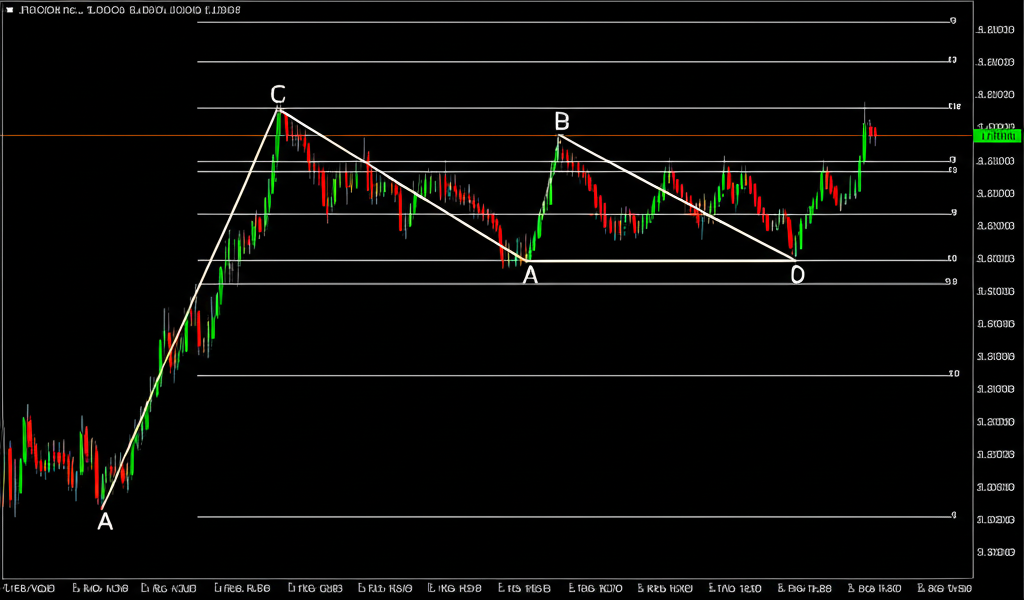

這種型態是由五個主要點位(X、A、B、C、D)構成的諧波價格圖形,它的起源可以回溯到1935年H.M. Gartley在《Profits in the Stock Market》一書中介紹的Gartley 222模式。後來,像Scott Carney這樣的專家進一步完善了它,讓它成為交易者常用來預測反轉的工具。

蝴蝶型態的主要目的,就是利用特定的費波那契回撤和延伸比例,來找出趨勢即將耗盡並反轉的區域。它的特色是D點往往會延伸超出X點的位置,看起來就像蝴蝶張開翅膀一樣。這通常表示當前的趨勢已經走到極限,市場可能要啟動一波相反的方向。

以下是這五個點位的簡單說明:

- X點: 整個型態的起點,可能是一個趨勢的高峰或谷底。

- A點: X點之後的第一個明顯轉折位置。

- B點: AB段的回調點,通常是XA段的費波那契回撤位。

- C點: BC段的回調點,常見於AB段的費波那契回撤或延伸位置。

- D點: 型態的最終點,也是潛在反轉區的中心,通常是XA段回撤與BC段延伸的交會處。

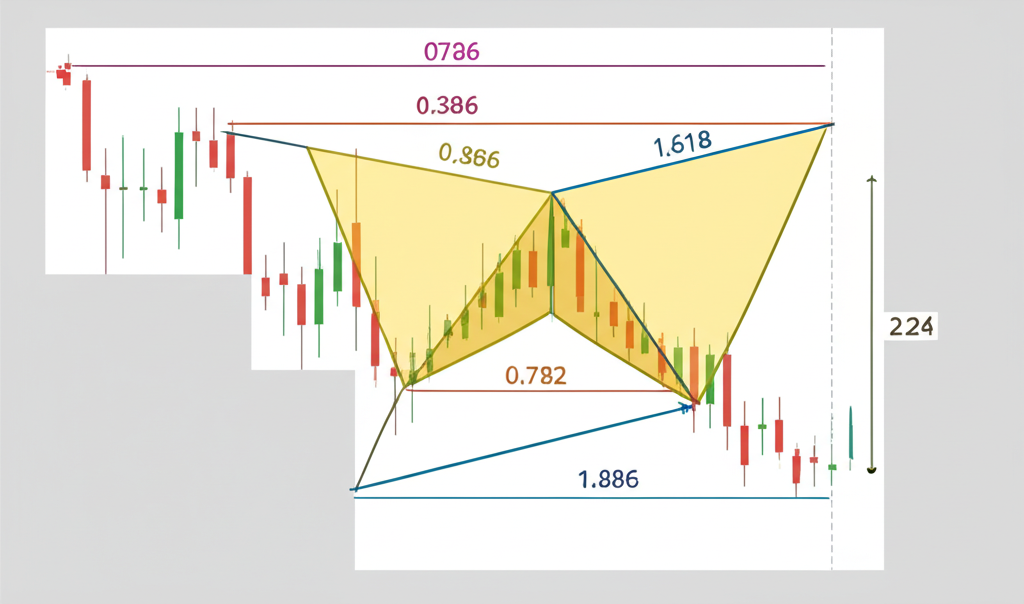

蝴蝶型態的關鍵費波那契比率與構成條件

蝴蝶型態的魅力就在於它對費波那契比率的嚴格要求,這些比例是判斷型態是否有效的基礎,如果有任何出入,就可能不是真正的蝴蝶型態。讓我們來細看各段的比例規定:

- AB 回撤 XA: B點需位於XA段的0.786回撤處,這是蝴蝶型態最鮮明的特徵。

- BC 回撤 AB: C點應是AB段的0.382 或 0.886回撤。

- CD 延伸 BC: D點需達到BC段的1.618 或 2.24延伸。

- D 點回撤 XA: D點的核心是XA段的0.786回撤,這是蝴蝶型態最關鍵且唯一的回撤標準。

- AD 延伸 XA: D點常見於XA段的1.27 或 1.618延伸。

這些比例的準確度直接影響型態的可靠性,交易者得用費波那契工具仔細量測每個部分,確保一切符合條件。否則,就不能視為有效的蝴蝶型態。搭配圖表能讓這些XABCD點的比例關係更一目了然。

這裡用表格整理了蝴蝶型態的主要費波那契比率:

| 波段關係 | 費波那契比率 | 說明 |

|---|---|---|

| AB vs. XA | 0.786 回撤 | B點必須是XA波段的78.6%回撤。 |

| BC vs. AB | 0.382 或 0.886 回撤 | C點是AB波段的38.2%或88.6%回撤。 |

| CD vs. BC | 1.618 或 2.24 延伸 | D點是BC波段的161.8%或224%延伸。 |

| D點 vs. XA | 0.786 回撤 | D點必須是XA波段的78.6%回撤,這是蝴蝶型態的關鍵特徵。 |

| AD vs. XA | 1.27 或 1.618 延伸 | D點通常是XA波段的127%或161.8%延伸。 |

看漲與看跌蝴蝶型態:識別與判斷

蝴蝶型態主要分成兩種:看漲的和看跌的。它們都能預告趨勢反轉,但方向正好相反,交易者需要根據市場情境來辨別。

看漲蝴蝶型態 (Bullish Butterfly)

這種型態通常在下跌趨勢尾聲出現,暗示價格可能已經觸底,準備向上反彈。它的形狀特點包括:

- X點: 趨勢的頂點。

- A點: X點之後的谷底。

- B點: AB段的回調,落在XA的0.786回撤位。

- C點: BC段的反彈,位於AB的0.382或0.886回撤位。

- D點: 型態的谷底,也就是潛在反轉區,位於XA的0.786回撤,同時是BC的1.618或2.24延伸,以及AD的1.27或1.618延伸。

一旦D點形成,就表示賣壓可能已經消退,買盤開始蓄勢待發,價格很可能就此轉向上行。

看跌蝴蝶型態 (Bearish Butterfly)

相對的,看跌型態出現在上漲趨勢的盡頭,預示價格即將見頂回落。它的結構如下:

- X點: 趨勢的谷底。

- A點: X點之後的頂點。

- B點: AB段的回調,位於XA的0.786回撤位。

- C點: BC段的反彈,位於AB的0.382或0.886回撤位。

- D點: 型態的頂點,也是潛在反轉區,位於XA的0.786回撤,同時是BC的1.618或2.24延伸,以及AD的1.27或1.618延伸。

D點完成後,往往意味著買氣已經衰弱,賣方勢力開始增強,價格可能向下轉折。

如果有圖例來展示看漲和看跌的蝴蝶型態,標註清楚XABCD點和費波那契比率,就能更輕鬆理解它們的形成過程和反轉方向。記住,D點永遠是型態的終點,也是你尋找交易機會的焦點。

如何精確判斷潛在反轉區 (PRZ)

在諧波型態中,潛在反轉區是整個策略的靈魂,對蝴蝶型態來說,PRZ就是幾個費波那契比率交匯的區域,價格在這裡反轉的機率特別高,而D點正是這個區域的中心。

要準確鎖定PRZ,你得留意這些費波那契水平的重疊:

- XA 波段的 0.786 回撤: 這是D點的招牌位置。

- BC 波段的 1.618 或 2.24 延伸: 這些延伸和XA回撤結合,強化PRZ的信號。

- AD 波段的 1.27 或 1.618 延伸: 這是額外的驗證,D點應與AD延伸吻合。

當這些水平在圖表上集中在一個小範圍內時,就形成了強力的PRZ。但光靠費波那契還不夠,建議搭配其他指標來確認,這樣才能提升交易的準度。例如:

- RSI(相對強弱指數): 在PRZ附近,看RSI是否有背離現象,比如價格新低但RSI沒跟上(看漲背離),或價格新高但RSI滯後(看跌背離)。

- KDJ 或 MACD: 檢查這些指標在PRZ是否出現買賣訊號,如金叉或死叉。

- 成交量: 反轉時刻的量能變化很關鍵,看漲時D點的買盤是否明顯放大。

- 燭台型態: 在PRZ等待反轉蠟燭,如錘子線、吞噬形態、晨星或黃昏星,這些是價格行動的強烈暗示。

整合這些訊號,能讓你在PRZ交易時更有把握。根據Investopedia 對潛在反轉區的解釋,PRZ是由多個費波那契比率匯聚的價格反轉預期區域。

蝴蝶型態的實戰交易策略:進場、停損與獲利目標

當你已經會辨認蝴蝶型態和PRZ之後,重點就轉向實際操作。一套完整的策略必須涵蓋清楚的進場時機、停損位置和獲利計劃,同時注重風險與回報的平衡。

進場策略

進場的時機決定成敗,通常建議在D點的PRZ內等到反轉訊號明確後再行動,而不是一看到D點就衝進去。這可以透過幾種方法來實現:

- 價格行為確認: 在PRZ看到明顯的反轉蠟燭(如看漲吞噬、錘子線或流星線)。

- 指標確認: 等輔助指標(如RSI、KDJ、MACD)顯示超買超賣或背離的反轉跡象。

- 趨勢線突破: D點形成的短期趨勢線被反方向突破後進場。

舉例來說,在看漲蝴蝶型態中,如果PRZ出現錘子線或陽線吞噬,且RSI從超賣區反彈,就可以考慮買入。看跌型態則相反,等流星線或陰線吞噬加上RSI從超買回落時賣出。

停損設定

停損是保護資本的防線,位置要設得合理,避免小虧變大虧。對蝴蝶型態,停損常放在D點外側:

- D點之外: 看漲型態停在D點低點下方一段距離;看跌型態則停在D點高點上方。

- X點之外: 有些交易者會放得更遠到X點外,但這風險較大。最好選D點附近的支撐阻力位,或固定點數百分比。

執行停損時絕不能手軟,一旦觸發就立刻離場,這是避免重大損失的鐵律。

獲利目標

為了穩健鎖利,獲利目標可以分階段設定,逐步減輕風險:

- 第一目標: 放在C點附近。

- 第二目標: 移到A點。

- 第三目標: 進取一點,可用XA段的1.27或1.618延伸(看漲時向上)。

達到第一目標後,建議把停損移到進場價,確保後續部位至少保本。重點是維持良好的風險報酬比,一個理想的蝴蝶交易,獲利潛力至少是風險的兩倍(1:2或更高)。

蝴蝶型態的優勢、限制與風險管理

沒有一種工具是完美的,蝴蝶型態也有它的強項和弱點,了解這些能讓你更聰明地使用它。

優勢

- 明確的進出場點: 它給出清楚的D點作為反轉區,停損和獲利目標也容易定位。

- 高潛在風險報酬比: D點常是極端位置,反轉成功時回報空間大,性價比高。

- 適用於多種市場和時間週期: 從股票、外匯到加密貨幣,從短線到長線,都能派上用場。

- 提供市場結構洞察: XABCD和費波那契幫助你洞悉波動模式和動能轉移。

限制

- 型態識別難度較高: 比起簡單的趨勢線,它需要精準量測,對初學者是挑戰。

- 需要嚴格遵守比率: 比例稍有偏差就失效,考驗紀律和準確性。

- 不一定每次都能成功反轉: 即使完美符合,市場也可能假突破或繼續原趨勢。

- 主觀性: 不同人對點位的選擇可能有差異,影響判斷。

風險管理

面對這些限制,風險控制是關鍵:

- 資金管理: 每筆交易限總資金的1-2%,即使連虧也不會崩盤。

- 嚴格執行停損: 預設好位置,觸發就走,別抱僥倖。

- 結合多重確認: 別只靠蝴蝶,搭配指標、價格行動或基本面驗證。

- 不追逐極端行情: 避開高波動或新聞事件時,諧波型態容易失靈。

- 紀錄與回顧: 維持交易日誌,記錄每次操作細節和心得,不斷優化。

就像富達投資對於費波那契技術分析的說明所說,費波那契工具很有價值,但最好和其他方法搭配使用,以提升整體效果。

蝴蝶型態與其他諧波型態的比較

在諧波型態大家族裡,蝴蝶型態和加特利(Gartley)、蝙蝠(Bat)或鯊魚(Shark)型態結構相似,但費波那契比率和D點位置有明顯不同。搞清楚這些差別,能幫你更準確地辨識和運用。

以下表格概述了這些型態的要點:

| 諧波型態 | AB vs. XA 回撤 | D點 vs. XA 回撤/延伸 | CD vs. BC 延伸 | 主要特徵 |

|---|---|---|---|---|

| 蝴蝶型態 (Butterfly) | 0.786 | 0.786 回撤 | 1.618 或 2.24 | D點在X點之外,X點與D點之間有0.786回撤,是更深的延伸型態。 |

| 加特利型態 (Gartley) | 0.618 | 0.786 回撤 | 1.27 或 1.618 | 經典的「222」型態,D點位於XA的0.786回撤,但B點回撤較淺。 |

| 蝙蝠型態 (Bat) | 0.382 或 0.50 | 0.886 回撤 | 1.618 或 2.618 | D點位於XA的0.886回撤,B點回撤較淺,型態相對緊湊。 |

| 鯊魚型態 (Shark) | 0.382 或 0.618 | 1.13 或 1.618 延伸 | 1.618 或 2.24 (CD=AB的延伸) | D點超出X點,且是XA的延伸,結構上與傳統的XABCD略有不同,D點為最終反轉點,通常是XA的1.13或1.618延伸。 |

從表格可見,蝴蝶型態的獨到之處是B點對XA的0.786回撤,加上D點的0.786回撤和BC的深延伸,這給它一個獨特的費波那契特徵。比方說,加特利的B點是0.618,而蝙蝠的D點是0.886。這些細節差異不僅定義了型態名稱,也影響相應的交易方法。

總結:將蝴蝶型態融入您的交易系統

蝴蝶型態這種進階諧波工具,憑藉嚴謹的費波那契比率和對反轉區的預測,為技術交易者帶來獨特優勢。我們從基本定義、結構和比率,到看漲看跌的辨識、PRZ評估,再到實戰策略和風險考量,都已經詳細拆解了這個強大模式。

要真正掌握它,必須透過學習和實踐。它不是萬靈丹,而是你交易體系裡的得力助手。我們建議你把蝴蝶型態和其他指標、價格行動,甚至基本面和市場心情結合起來,這樣才能強化訊號的可靠性並提高勝率。交易成功不只靠工具,還需要鐵一般的紀律、資金把關和不停進修。希望這型態能成為你在市場航程中的可靠導航,助你精準抓住每一個轉折機會。

1. 什麼是「蝴蝶型態」?它和「蝴蝶效應」有什麼不同?

「蝴蝶型態」(Butterfly Pattern)是金融技術分析中的一種諧波型態,透過特定的費波那契比率來預測市場的潛在反轉點。它由 XABCD 五個點構成,旨在捕捉趨勢的轉折。而「蝴蝶效應」(Butterfly Effect)是物理學和混沌理論中的一個概念,指初始條件的微小變化能導致後期結果的巨大差異,與金融市場的技術分析型態完全不同。

2. 蝴蝶型態的五個關鍵點 XABCD 各代表什麼意義?

X點是型態的起始點,A點是X點後的第一個轉折點,B點是XA波段的回撤點,C點是AB波段的回撤或延伸點,D點則是型態的完成點,也是潛在反轉區(PRZ)的核心。D點的形成是多個費波那契比率匯聚的結果,預示著價格即將反轉。

3. 蝴蝶型態中最重要的費波那契比率是哪些?D點的形成有何特殊之處?

最重要的比率包括:B點是XA的0.786回撤;C點是AB的0.382或0.886回撤;D點是BC的1.618或2.24延伸;以及最關鍵的,D點必須是XA的0.786回撤。D點的特殊之處在於它通常會超出X點,形成一個較深的延伸,且是多個費波那契比率匯聚的最終反轉點。

4. 潛在反轉區 (PRZ) 在蝴蝶型態中扮演什麼角色?如何確認其有效性?

潛在反轉區(PRZ)是蝴蝶型態預測價格反轉的核心區域,由 D 點的各費波那契比率(XA的0.786回撤、BC的1.618或2.24延伸、AD的1.27或1.618延伸)匯聚而成。確認其有效性需結合其他技術指標,如RSI背離、KDJ超買超賣、MACD交叉,以及在PRZ內形成的明顯反轉燭台型態或價格行為。

5. 看漲蝴蝶型態與看跌蝴蝶型態的圖形有何區別?它們各自代表什麼市場訊號?

看漲蝴蝶型態出現在下降趨勢末端,D點為最低點,預示價格可能觸底反彈。看跌蝴蝶型態出現在上升趨勢末端,D點為最高點,預示價格可能觸頂回落。兩者圖形結構相似,但方向相反,一個預示買入機會,一個預示賣出機會。

6. 使用蝴蝶型態進行交易時,建議的進場、停損和獲利目標點位如何設定?

進場: 在D點的PRZ區域等待價格反轉訊號確認後進場。

停損: 通常設在D點最低點下方(看漲)或最高點上方(看跌)的合理距離,或在X點之外的關鍵支撐/阻力位。

獲利目標: 可以分批設定,第一目標為C點,第二目標為A點,更激進的目標可設為費波那契延伸位。始終確保潛在獲利大於潛在虧損,維持良好的風險報酬比。

7. 蝴蝶型態的勝率高嗎?它有哪些優點和使用上的限制?

蝴蝶型態若能精確識別並結合其他確認訊號,潛在勝率相對較高,且風險報酬比優越。優點包括提供明確的進出場點、高潛在風險報酬比、適用於多種市場和時間週期。限制則有型態識別難度較高、需要嚴格遵守比率、不一定每次都能成功反轉、可能出現假突破等。

8. 除了蝴蝶型態,還有哪些常見的諧波型態?它們與蝴蝶型態有何相似與不同?

常見的諧波型態還有加特利(Gartley)、蝙蝠(Bat)、鯊魚(Shark)等。它們都基於XABCD結構和費波那契比率,旨在預測反轉。主要區別在於各波段的費波那契回撤和延伸比率不同,尤其是B點和D點相對於XA的特定比率,這使得每個型態的圖形結構和預期反轉深度有所差異。

9. 「諧波型態」的英文是什麼?是否有推薦的相關書籍或學習資源?

「諧波型態」的英文是 Harmonic Patterns。推薦的學習資源有 Scott Carney 的《Harmonic Trading》系列書籍,以及 Investopedia 和 TradingView 等知名金融教育平台的技術分析專區,它們提供了豐富的教學文章和圖表範例。

10. 在實戰中,如何結合其他技術指標來提高蝴蝶型態的交易成功率?

在實戰中,應將蝴蝶型態視為主要訊號,並結合其他技術指標進行二次確認。例如,在PRZ區域觀察RSI或KDJ是否出現超買/超賣或背離訊號;利用MACD判斷動能轉變;結合成交量來驗證反轉的強度;並尋找具體的反轉燭台型態(如吞噬、錘子線)作為最終進場的觸發條件。多重確認有助於過濾假訊號,提升交易成功率。