SAR指標是什麼?拋物線止損轉向系統完整解析

SAR指標,簡稱拋物線止損轉向指標,由技術分析先驅J. Welles Wilder Jr.所發明,是一款專門用來追蹤市場趨勢的工具。它透過設定可變的停損位置,幫助交易者捕捉趨勢轉變的時刻,並發出明確的進出場提示。在圖表上,這些指標以一系列點狀曲線呈現,彷彿拋物線般跟隨價格波動,緊貼市場動向,讓使用者輕鬆辨識趨勢強弱。

這種指標的核心在於動態調整停損點,當市場呈現上升態勢時,SAR點會停留在蠟燭圖下方,並逐步向上攀升;反之,在下跌階段,它則位於上方並緩緩下移。一旦這些點位穿越蠟燭圖,就象徵趨勢可能逆轉,提醒投資人該考慮鎖定獲利或止損,並調整持倉方向。SAR指標的設計簡單易懂,特別適合那些偏好順勢操作的交易者,在強烈趨勢環境中表現尤為突出,能幫助避免過早離場,同時提供可靠的風險控制。

SAR指標不僅能判斷當前趨勢,還能在潛在反轉前發出警示,讓投資者更從容應對市場變化。舉例來說,在一波牛市中,它能逐步收緊停損,確保獲利逐步落實,而不會輕易被短期回檔嚇退。許多經驗豐富的交易者將其視為日常工具,尤其在波動市場中,用來維持紀律性操作。

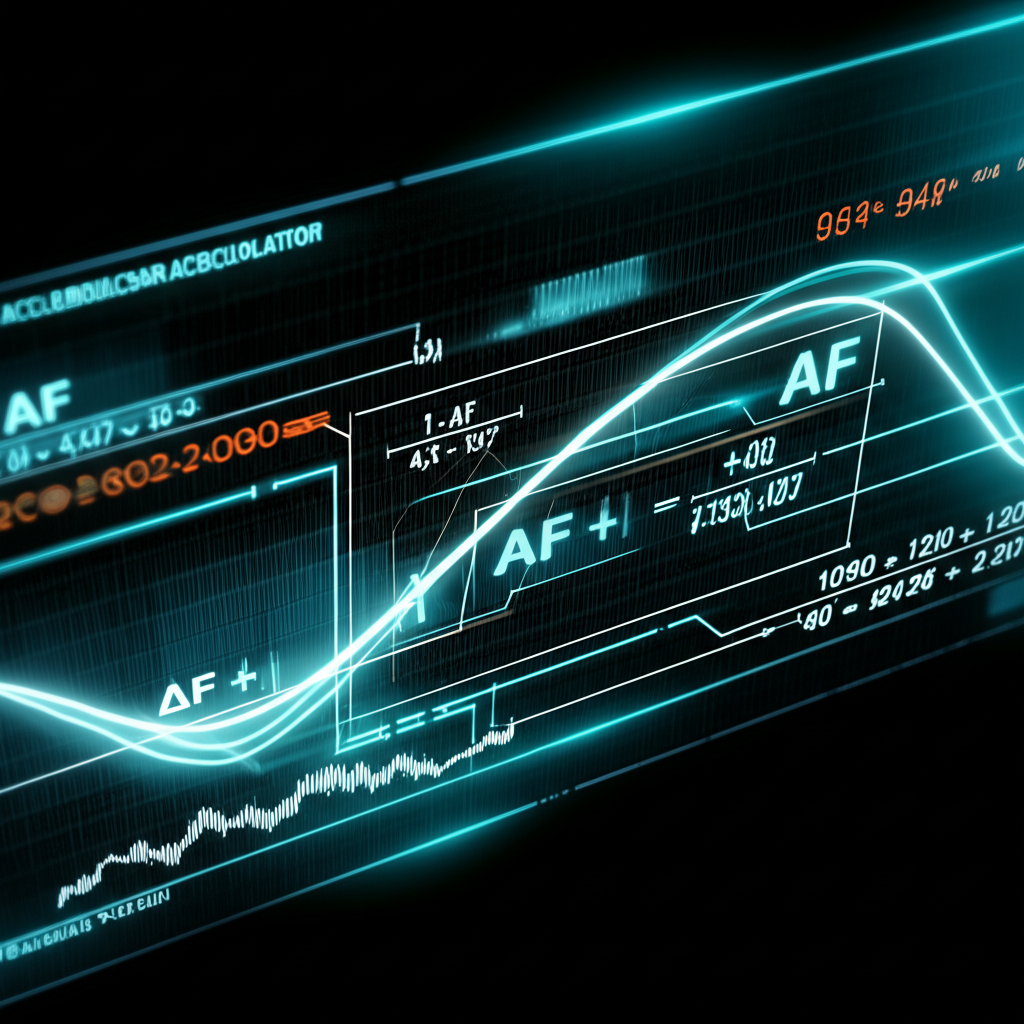

SAR指標計算公式與原理拆解

要真正掌握SAR指標的使用,了解它的計算方式至關重要。雖然公式看起來有些複雜,但核心邏輯其實圍繞兩個要素:加速因子和極端點。這套系統讓指標能根據趨勢強度自動加速,變得更敏銳。

SAR的計算公式如下:在上升階段,SAR值等於前一期的SAR加上加速因子乘以極端點與前一SAR的差額;在下降階段,則是前一SAR減去加速因子乘以前一SAR與極端點的差額。

關鍵元素包括:當前SAR值、前一期的SAR值、加速因子(AF,從0.02起步,每次新高或新低時增加0.02,上限0.20),以及極端點(EP,在上漲時為近期最高價,下跌時為最低價)。加速因子的遞增設計,讓SAR點在趨勢延續時逐漸逼近價格,提供更嚴密的保護;極端點則作為基準,捕捉趨勢的極值。

這種加速機制造就了SAR的拋物線形狀:趨勢越持久,點位移動越快,停損越緊實。一旦價格穿越SAR,系統會重置加速因子,並將點位翻轉到對側,以新極端點重新計算。這不僅確保及時警示反轉,還能讓交易者在獲利過程中逐步鎖定成果。更多細節可參考Investopedia的拋物線SAR定義。實際應用中,理解這些原理有助於調整參數,避免在弱勢市場中過度依賴。

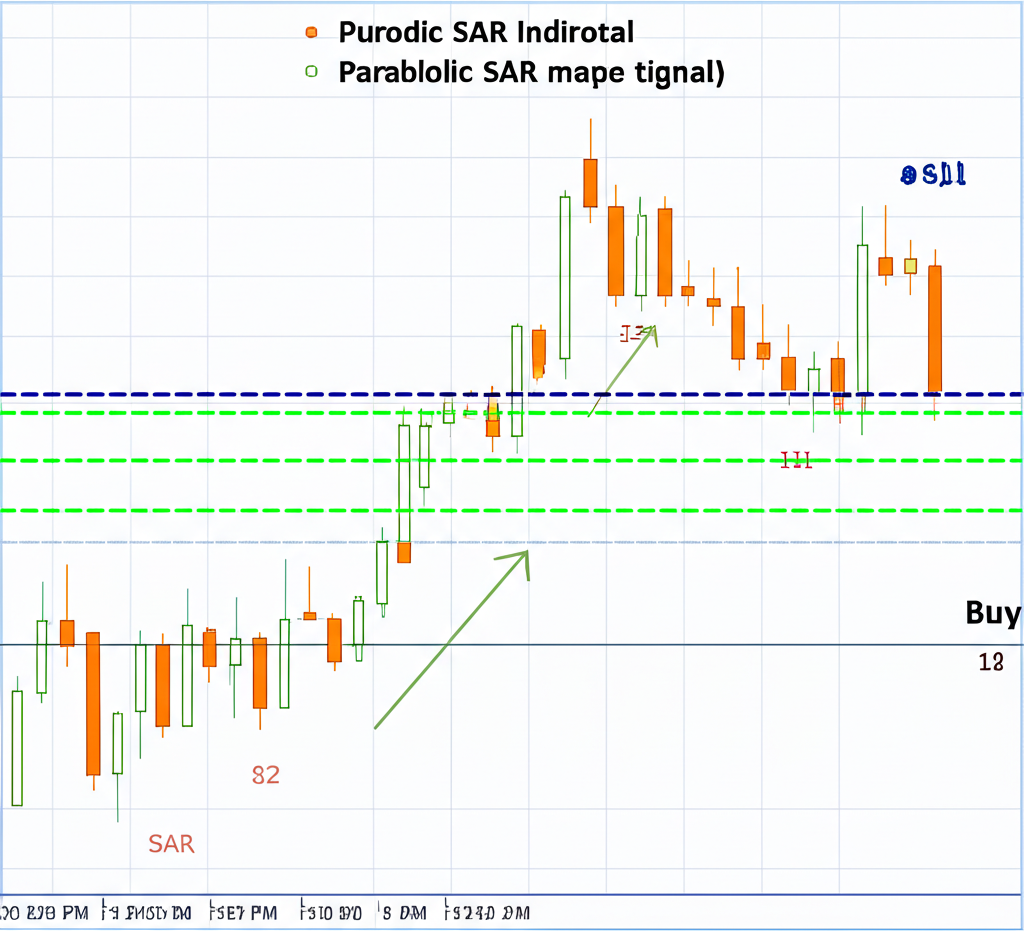

SAR指標的訊號判讀:買賣點與反轉訊號

判讀SAR指標的訊號相當直接,主要觀察點位相對於蠟燭圖的位置,就能快速把握趨勢與機會。

首先,趨勢辨識很明確:如果SAR點在蠟燭下方,就代表多頭主導,點位如動態支撐般向上跟隨;若在上方,則是空頭信號,點位向下壓制,形成壓力線。

最關鍵的轉向機制發生在點位翻越蠟燭時:從上方移到下方,暗示空頭結束、多頭啟動,這是買入或平空的好時機;反過來,從下方跳到上方,則預示多頭衰竭、空頭來臨,適合賣出或平多。這種視覺化提示讓新手也能輕鬆上手。

舉個實際情境:在上漲過程中,SAR點在下方形成上升曲線,緊跟股價;一旦價格回落穿越這些點,下一個點位便躍至上方,明確標誌賣出。反之亦然。這種直觀設計大大簡化決策過程,尤其在快節奏交易中,能幫助投資者抓住轉折點,而非盲目跟隨。

SAR指標的實戰應用:停損停利與趨勢判斷

在實際交易中,SAR指標的動態特性使其成為設定停損停利的理想夥伴,同時也精準追蹤趨勢,讓操作更具系統性。

動態停損是它的招牌功能:持有多頭時,將SAR點視為底線,價格上漲時它會跟進上移,逐步鎖定利潤,避免回吐;空頭倉位則反之,點位下移提供保護。這種自動調整讓交易者無需頻繁手動干預,就能維持風險平衡。

趨勢應用上,點位翻轉往往預告新階段:從上方轉下方,適合開多順勢;持續同側則表示延續,可安心持倉,讓SAR當作移動停損。當突破發生,趨勢或許告終,該考慮減碼或出場。補充一點,在實戰中,結合成交量觀察能強化訊號可靠性,例如翻轉伴隨量能放大,更值得信賴。

不同市場的適應性也值得一提:股票波段操作中,SAR穩定追蹤漲停限制下的趨勢;期貨或外匯的劇烈波動下,它提供即時警示,但震盪期需小心假訊號,常與其他工具搭配,如在當沖中使用來管理隔夜風險。

SAR指標的優缺點分析:何時有效?何時失靈?

SAR指標雖強大,但並非萬能,認識其優勢與限制,能讓投資者避開陷阱,發揮最大效用。

它的強項在於清晰的停損指引,直接用點位設定動態線,減少猶豫;自動加速追蹤讓利潤空間擴大,操作上也簡單,上方空、下方多、翻轉即變,適合新手快速融入。尤其在強勢趨勢市況下,它能精準捕捉波段,避免錯失大行情。

然而,在盤整環境中,它常頻繁翻轉,製造假訊號,導致過多交易與成本累積;初期反應也可能稍慢,錯過早期入場。單用時局限明顯,建議總是配合同步指標確認。總結來說,SAR在趨勢市大放異彩,但在無方向震盪時需謹慎,結合整體市場脈絡判斷,方能事半功倍。

SAR指標參數設定與優化策略

SAR指標的效能高度依賴參數配置,預設值雖實用,但根據策略微調能大幅提升適配性。

標準參數包括起始加速因子0.02、步進0.02、最大0.20,這些決定了點位的初始敏感與加速極限。

調整影響深遠:提高起始或步進,讓點位更貼近價格,利於緊停但易受噪音干擾;降低則穩定訊號,卻犧牲保護力。放大最大值適合強趨,縮小則防過敏。

實務建議因風格而異:短線者用小起始如0.01,最大維持0.20,捕捉速變;長線則大起始0.03,最大降至0.15,過濾雜訊。不同資產也需考量,高波動品種宜保守。最佳方式是回測歷史數據,找出個人化組合。進一步探討可看StockCharts對SAR指標的深入解釋,這有助於在變動市場中優化應用。

SAR指標進階應用:結合其他技術指標的複合策略

為了克服SAR在盤整期的弱點,將其與其他指標融合,能過濾雜訊,提升訊號品質,成為進階交易者的常見做法。

與移動平均線搭配最經典:用MA定大方向,SAR管細節。例如,價格在60日MA上方且SAR翻多,即強買;跌破MA加SAR轉空,則果斷賣。這樣MA把關趨勢,SAR精準時機,假訊大幅減少。

震盪類如RSI或MACD也能互補:RSI超賣反彈配SAR買訊,確認底部;MACD金叉加SAR轉向,動能共振更可靠;KDJ低檔交叉遇SAR翻多,反彈機率高。這些組合利用各家所長,驗證彼此,在混亂市況中辨識真機會,顯著提高勝率與信心。

SAR指標在主流交易平台上的操作教學

理論懂了,實作跟上才能派上用場。以下介紹熱門平台如何啟用與調整SAR,幫助你快速上手。

在TradingView,點擊上方fx圖示搜尋Parabolic SAR,選入圖表後點齒輪調整參數,如起始因子或顏色;手機版同樣直覺,從底部指標鈕入手。

三竹資訊軟體中,開K線後找技術指標選單,挑SAR疊加,參數在列表設定按鈕內調,介面雖因券商略異,但加速因子等核心相同。

其他App如元大或富邦,步驟相似:進K圖、選指標、搜SAR、設參數。掌握這些,讓SAR隨時可用,尤其行動交易時,快速客製化輔助決策無虞。

SAR指標常見問題解答 (FAQ)

SAR指標是什麼?它在技術分析中扮演什麼角色?

SAR指標,也就是拋物線止損轉向指標,是一種追蹤趨勢的技術工具。它以點狀曲線顯示在圖表上,用來辨識趨勢方向、設定動態停損,並在反轉時給出買賣提示。在技術分析裡,它主要幫助交易者跟隨趨勢、守住獲利並控制損失,成為風險管理的關鍵助手。

SAR指標的計算公式是什麼?加速因子(AF)與極端點(EP)如何影響其數值?

SAR的公式是:在上升時,SARn = SARn-1 + AF × (EP – SARn-1);下降時,SARn = SARn-1 – AF × (SARn-1 – EP)。

- 加速因子(AF):從初始值出發,趨勢延續時逐步加大,讓SAR點更快貼近價格,強化停損緊密度。AF越高,移動越迅捷,訊號越敏銳。

- 極端點(EP):上漲為近期高點,下跌為低點。它作為計算基礎,記錄趨勢極端,決定SAR的基準位置。

如何判斷SAR指標的買賣訊號?點位在K線上方或下方代表什麼意義?

SAR訊號判讀簡單明了:

- SAR點位在K線下方:顯示多頭趨勢主導。

- SAR點位在K線上方:顯示空頭趨勢主導。

- 買入訊號:點位從上方移到下方,意味空頭止跌、多頭起步。

- 賣出訊號:點位從下方移到上方,意味多頭結束、空頭啟動。

SAR指標的優點和缺點分別是什麼?在什麼市場環境下最有效?

優點:給出明確動態停損、自動跟隨趨勢、易於操作。在明確趨勢市場,無論多空,都能出色發揮。

缺點:在盤整橫盤市場,假訊號多,易引起過度交易與損失;偶有滯後反應。

SAR指標的最佳參數如何設定?針對不同交易週期(短線/長線)有何建議?

SAR參數無固定最佳,需依個人與商品調整。

- 短線/當沖:試小起始因子如0.01-0.015與步進,最大0.20或稍高,增強敏感追蹤。

- 中長線/波段:用大起始如0.03-0.04與步進,最大降至0.15-0.18,穩濾雜訊。

推薦回測數據,找出專屬組合。

SAR指標在盤整行情中還能用嗎?如何避免其發出的假訊號?

盤整期不宜單用SAR,因假訊號頻仍。避開方式包括:

- 配趨勢指標:如MA,只在價格站MA多空側時才跟SAR訊號。

- 配震盪指標:如RSI、MACD,確認SAR時動能是否轉變。

- 拉大週期:用日線等長框架,減低短期干擾。

SAR指標如何與其他技術指標(如RSI、MACD)搭配使用,以提高交易勝率?

SAR常與這些指標聯手:

- SAR + 移動平均線(MA):MA定大勢,SAR管進出。如MA多頭排且SAR買訊才入場。

- SAR + RSI:RSI測超買賣,SAR驗反轉。如RSI超賣反彈加SAR買,更穩。

- SAR + MACD:MACD看動能強弱,SAR定轉折。如MACD金叉配SAR買,訊號強勁。

互驗能濾假,提高決策準度。

如何利用SAR指標來設定精準的停損點和停利點?

SAR本質上就是動態停損停利工具:

- 停損點:多頭後用SAR為底線,破則出;空頭後用SAR為頂線,破則出。

- 停利點:價格有利移,SAR自動收緊;觸及時止盈,鎖大部分利。

在三竹、TradingView等交易軟體中,SAR指標的操作步驟為何?

多數軟體步驟相近:

- 開K線圖。

- 找「技術指標」或fx鈕。

- 搜並選「SAR」或「Parabolic SAR」。

- 疊加後,點設定齒輪調起始、步進、最大因子等。

SAR指標在股票、期貨、外匯等不同市場的應用方式有何差異?

SAR在各市場略異:

- 股票:適合中長波段,趨勢穩,SAR追蹤佳。

- 期貨/外匯:波動大,SAR訊號即時,宜短線風險控,但假訊多,需配指標驗證。

總體,趨勢強市佳,盤整需慎用輔助。