## 做空是什麼意思?反向操作的投資策略

在金融領域,做空又叫放空,是一種預測資產價格會下滑,從而賺取差價的投資方法。這和大多數人常見的做多策略形成鮮明對比。做多就是先買進資產,等價格上漲再賣出套利,而做空則採取先賣後買的步驟,盼望股價回落時獲益。這種逆向思維不僅能幫助投資者在熊市中轉虧為盈,還能用來分散整體投資組合的風險,雖然它也帶來了不容忽視的挑戰。

做空的歷史可以追溯到17世紀的荷蘭,那時交易者開始借股票賣出,等待價格下跌後買回還給貸方,從中撈取利潤。到了現代,這種手法已融入全球市場,不僅是機構投資者和對沖基金的利器,連散戶也開始涉足。想在市場中游刃有餘,搞懂做空的原理、隱藏風險以及實際應用,就成了每位投資者不可或缺的功課。

## 做空是如何運作的?借券、賣出、買回的完整機制

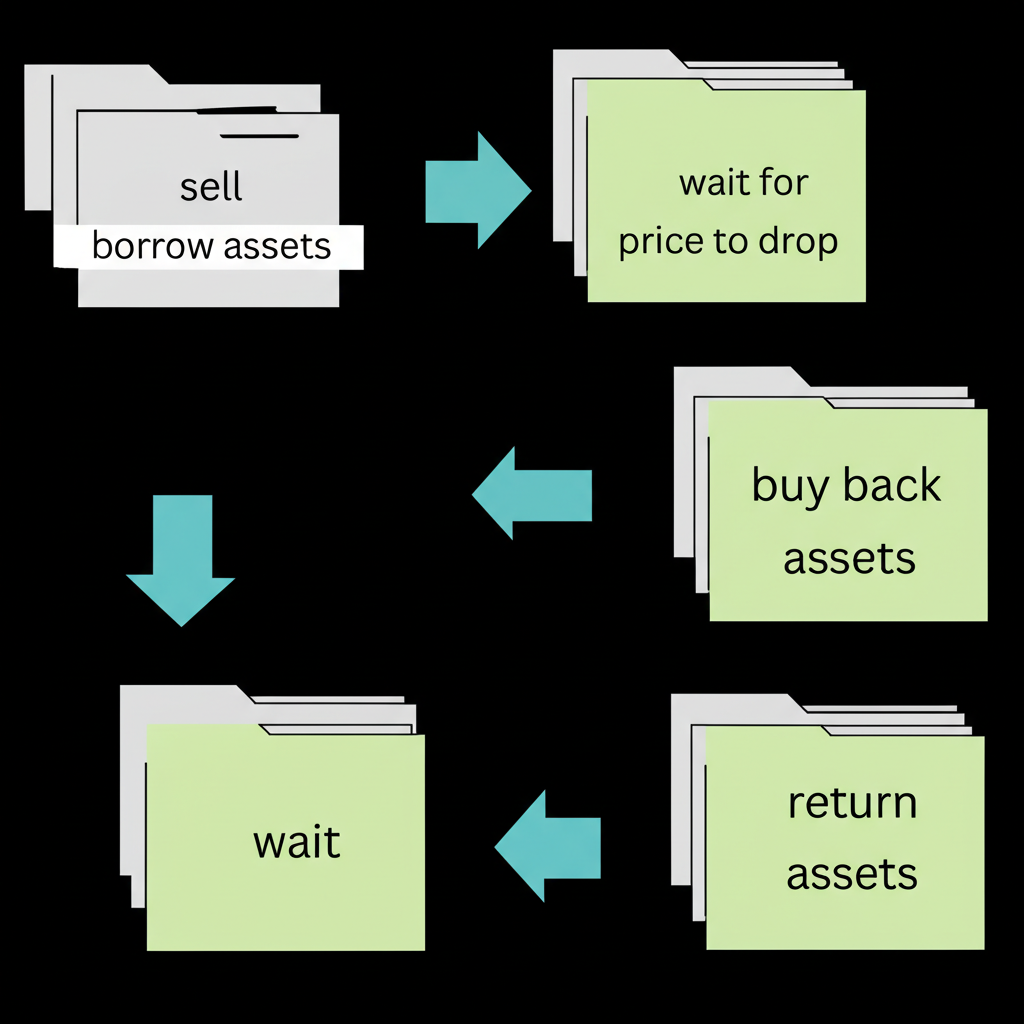

做空的基礎是借來資產賣掉,然後在價格低點買回還回去。以下以股票為例,說明最常見的做空步驟,這也適用於許多市場:

首先,投資者向券商借入預期會貶值的股票。券商可能從自家庫存或其他客戶那裡調貨,有時還得向外部機構借調。為了保障交易,借方通常得繳交保證金。在台灣,這多半透過融券或借券來實現。

借到手後,投資者馬上在市場合約價位賣掉這些股票,這時手上就握有賣出換來的現金。

接下來,靜觀市場,等股價如料想般下滑。這階段考驗耐心,因為做空的利潤就藏在這波下跌裡。

當價格觸及理想水位,投資者再低價買回相同數量的股票。

最後,把買回的股票還給券商,結束這筆交易。

整個過程的盈虧,就看賣出價減去買回價,扣掉借券費、手續費和稅金後的餘額。如果買回價低於賣出價,就能淨賺;要是高了,就得認賠。

(這裡適合放一張流程圖,清楚標註借入股票、市場合賣、股價下滑、低價買回、歸還股票,以及最終價差獲利。)

融券是台灣股市做空的核心途徑,投資者得先開信用帳戶,並備足保證金。台灣證交所的融券餘額數據,常被用來衡量市場的空頭氛圍,顯示大家對股價的預期。

## 做空與做多有何不同?理解市場兩極的獲利模式

做空和做多雖然都瞄準市場波動來賺錢,但方向完全相反。弄清楚它們的區別,能讓投資者更全面把握機會和隱憂。

做多時,投資者買進資產如股票或債券,盼望價值攀升後賣出賺差價。這是最普遍的玩法,最大虧損頂多是本金歸零,但上漲空間理論上無邊無際。

做空則反其道而行,預測價格會掉,借資產賣出後在低點買回。最大獲利是資產歸零,但如果價格暴漲,虧損就可能沒底。

以下表格簡單比較兩者的要點:

| 特性 | 做多 | 做空 |

| :——— | :——————————————— | :——————————————— |

| 操作方向 | 先買後賣 | 先賣後買 |

| 獲利前提 | 資產價格上漲 | 資產價格下跌 |

| 潛在最大獲利 | 理論上無限(股價可無限上漲) | 有限(股價跌至零) |

| 潛在最大虧損 | 有限(投入本金,股價跌至零) | 理論上無限(股價可無限上漲,易生軋空) |

| 所需資金 | 買入資產資金(或部分保證金融買) | 保證金、借券費、利息等 |

| 市場情緒 | 看好資產前景 | 看淡資產前景 |

| 風險特性 | 較低,虧損有上限 | 較高,虧損無上限 |

| 主要功能 | 資本增值、長期持有 | 避險、空頭市場獲利、價格修正 |

由於做空可能面臨無限損失,它被歸類為高風險操作。這不只要求對市場有透徹認識,還得養成鐵一般的風險控管習慣。舉例來說,在波動劇烈的市場,做多者或許能靠時間拉回,但做空者若誤判,損失會雪上加霜。

## 做空不只股票!認識不同金融產品的做空方式

股票做空雖最為人知,但其他工具也能實現類似效果。每種產品的特點、風險和回報都不同,選對工具能讓策略更靈活。

### 股票做空:融券與借券的實務操作

台灣投資者多用融券或借券來做空股票。

融券是向券商借股賣出的方式,得開信用帳戶並繳90%的保證金,期限通常半年。過程中會有借券利息和手續費,還有強制回補規定,比如除權息或股東會前必須平倉,否則券商會代買回。不是所有股票都能融券,得符合證交所標準。

借券則分證券商轉融通或有價證券借貸,多給法人或大戶用。期限較長、成本可能低,但資格門檻高,也會有借券費和提前還券的可能。

### 期貨做空:利用槓桿進行反向交易

期貨合約規定未來以固定價買賣資產,做空就是直接賣出合約,預期價格跌後買回平倉。槓桿是它的亮點,只需少量保證金就能操控大額部位,放大盈虧。像台指期貨,常被用來放空大盤,但高槓桿也意味著易爆倉,得嚴控資金。

### 選擇權做空:賣出買權/賣權的策略解析

選擇權給持有人未來以固定價買賣資產的權利,不是義務。做空多指賣出選擇權,收取權利金。

賣出買權適合預期價格不漲或微跌,到期若低於履約價,就全拿權利金;但若大漲,虧損無上限。

賣出賣權則是看好不跌或上漲,到期高於履約價權利金歸你;若暴跌,虧損也很大。

選擇權涉及價格、波動和時間因素,策略多端,但虧損潛力大,新手宜慎。

### 差價合約 (CFD) 與外匯做空:靈活但高風險的選擇

差價合約讓你押注資產價格變動,不用實拿資產。做空方式像期貨,賣出合約等跌後買回。高槓桿、低成本是優點,但過夜費會累積,風險不小,適用股票、指數、商品甚至加密貨幣。

外匯則本就內建做空機制,像預期歐元對美元貶,就賣歐元買美元,等匯率落後平倉。市場流動性極高,槓桿強,但波動大。

這些工具擴大了做空範圍,選用前得細究機制、費用和風險,以免失算。

## 做空的潛在風險與獲利機會:雙面刃的投資策略

做空能抓住下跌行情或避險,卻也藏著獨特風險。認識這雙重性,才能善用它。

### 做空最大的風險:無限虧損的可能性

與做多不同,做空的虧損沒上限,因為股價能無限漲。誤判時,損失會像滾雪球般膨脹,遠超保證金。

軋空是最恐怖的,當多數做空者見價漲而急買回平倉,這買盤反而推高股價,形成惡性循環。2021年美國GameStop事件就是經典,散戶聯手軋空機構,股價從幾十美元飆到數百,導致對沖基金巨虧,成為市場傳奇。

### 強制回補與融券費用:做空的隱藏成本

台灣融券有強制回補,在股東會、除權息或增資時,券商要求平倉,否則市價代買,可能高點出脫造成虧。

另外,借券費、利息、手續費和稅金會持續扣款。即使股價不動,這些成本也會吃掉本金。利率隨供需變,需求熱時更貴。

### 做空的獲利潛力:在熊市中逆勢成長

風險雖大,做空在衰退期大放異彩。經濟下行或公司出問題時,股價易崩,做空者能精準捕獲利潤,實現全天候操作。

它也常用來避險,比如持股多頭卻憂短期跌,就放空指數期貨對沖,穩住組合。華爾街日報常提,機構愛用此法護航資產。

## 如何安全地做空?風險管理與實戰建議

做空的無限風險,讓風險控管成為關鍵。以下實務Tips,能幫你穩健操作。

### 嚴格設置停損點:控制潛在虧損

停損是防線,基於技術如支撐破位、資金比例(如單筆不超2%)或基本面設點。觸發時絕不猶豫,否則易陷泥沼。

### 資金管理與部位控制:避免單一風險過大

分散是王道,莫全押一籌。即使看好空頭,也限單筆5-10%,總空頭不超20-30%。如此,一擊不中也不致命。

### 研究基本面與技術面:精準判斷下跌趨勢

基本面找營收衰退、債務堆積或產業寒流;技術面留意頭肩頂、支撐失守或均線空頭訊號。結合兩者,準度更高。

### 避免盲目跟風:理解做空的心理陷阱

做空常逆眾而行,心理壓力大。別追已跌股,宜在高估且利空初現時進場。市場狂熱易生軋空,保持客觀至關重要。

## 做空案例分析:從歷史事件看做空的力量

歷史案例證明,做空不僅能致富,還能修正市場盲點。

### 著名做空事件:見證市場的轉折點

2008金融危機前,麥可·貝瑞等先知透過信用違約交換放空中低貸,預見房市崩盤。泡沫破時,他們大賺,也暴露體系弱點,像電影《大賣空》所描繪。

安隆案中,質疑者早做空其股,揭會計醜聞,股價崩後獲利,凸顯做空如市場守門員。

### 台灣市場的做空實例

台灣少極端軋空,但做空活躍於循環股如電子或航運,景氣頂後訂單減,股價易滑,為空頭機會。

財報炸彈股也常被鎖定,利空前布局能賺,但消息不確定性高。

這些故事告訴我們,做空是挑戰共識的藝術。

## 結論:做空是工具,風險與知識並重

做空能在下跌中獲利或避險,助市場糾正泡沫,是強大工具。但從融券回補到高槓桿選擇權,每步都考驗功力。無限風險讓它不宜人人碰,需深厚知識、洞察力和紀律。

想加做空前,多研究產品特性和設停損、管資金。做空非賭注,而是專業判斷的體現,懂風險後再動,方能明智決策。

做空股票的具體流程是什麼?我該從哪裡開始操作?

做空股票的具體流程為:向券商借入股票 → 在市場上賣出借來的股票 → 等待股價下跌 → 以較低價格買回股票 → 將買回的股票歸還給券商。獲利為賣出價與買回價之間的差額扣除交易成本。在台灣,您需要先開立「信用交易帳戶」,才能進行融券操作。

做多和做空在投資策略上有哪些根本的差異?

做多是預期資產價格上漲而進行的「先買後賣」操作,潛在虧損有限(最多投入本金),潛在獲利無限。做空則是預期資產價格下跌而進行的「先賣後買」操作,潛在獲利有限(最多跌至零),潛在虧損理論上無限。兩者在操作方向、獲利前提與風險特性上完全相反。

做空交易有哪些常見的風險,我該如何避免或管理這些風險?

做空的主要風險包括:

- 無限虧損:股價上漲沒有上限,可能導致巨大虧損。

- 軋空 (Short Squeeze):股價因做空回補而飆升,加劇虧損。

- 強制回補:因特定事件(如除權息)被要求強制平倉。

- 交易成本:融券利息、手續費等會侵蝕利潤。

管理風險的方法包括:

- 嚴格設定停損點:一旦價格觸及,立即平倉。

- 控制部位大小:避免重倉,分散風險。

- 持續監控市場:密切關注標的股價和相關消息。

- 了解強制回補日期:避免被突襲。

除了股票融券,還有哪些金融商品可以用來進行做空操作?

除了股票融券,常見的做空工具還包括:

- 期貨:透過賣出期貨合約進行做空。

- 選擇權:賣出買權(Sell Call)或賣出賣權(Sell Put)。

- 差價合約 (CFD):對多種資產(股票、指數、商品等)進行做空。

- 外匯:賣出預期會貶值的貨幣對。

這些工具各有其特性和風險,投資前需充分了解。

在台灣,做空會被強制回補嗎?強制回補通常發生在什麼情況下?

是的,在台灣進行股票融券做空會面臨強制回補。強制回補通常發生在以下情況:

- 除權息:公司進行分派股利或股票股利。

- 股東會:召開股東常會或臨時會。

- 現金增資、減資、合併等重大事件:需要確認股東名單或股本變動。

券商會設定一個最後回補日,投資人必須在此之前自行回補,否則券商將會強制代為買回。

做空除了獲利之外,還有哪些其他的功能或用途?

做空除了在市場下跌時獲利外,還有以下重要功能:

- 避險:用來對沖投資組合中多頭部位的風險,例如當您持有大量股票但預期市場短期下跌時,可以做空股指期貨來保護資產。

- 價格發現:做空者的活動有助於市場糾正被高估的資產價格,提高市場效率。

- 揭露舞弊:有時做空者會深入研究公司基本面,揭露財務舞弊或經營問題,例如安隆事件。

投資新手適合進行做空交易嗎?有哪些建議或注意事項?

一般而言,投資新手不建議輕易嘗試做空交易,因為其風險較高,且需要較為複雜的知識和心理素質。如果新手仍想嘗試,建議:

- 先從模擬交易開始,熟悉流程。

- 僅投入極小比例的資金。

- 嚴格遵守停損紀律。

- 選擇流動性高、資訊透明的標的。

- 持續學習相關知識,包括基本面和技術分析。

做空交易的成本包含哪些項目?如借券費、利息等。

做空交易的成本主要包括:

- 借券費/融券手續費:向券商借入股票時支付的費用。

- 融券利息:根據借入股票的價值和天數計算。

- 交易手續費:買賣股票時支付給券商的費用。

- 交易稅:賣出股票時支付的稅金。

- 價差成本:若股價不跌反漲,回補時需支付的更高價差。

這些成本會累計,侵蝕潛在利潤。

如何判斷一檔股票是否適合進行做空操作?

判斷一檔股票是否適合做空,需綜合考量:

- 基本面:公司營收下滑、獲利惡化、負債增加、產業前景黯淡、管理層問題等。

- 估值:股價相對於其基本面被嚴重高估。

- 技術面:出現頭部形態、跌破關鍵支撐、均線死亡交叉等賣出訊號。

- 流動性:有足夠的流動性進行借券和回補,避免借不到券或回補困難。

- 融券餘額:融券餘額過高可能增加軋空風險,但若融券餘額持續增加,也可能表示市場對該股看空情緒濃厚。

做空與避險策略之間有什麼關聯?

做空是重要的避險工具之一。如果投資人持有一個多頭的投資組合(例如持有大量股票),但擔心市場可能在短期內下跌,他們可以透過做空大盤指數期貨、ETF,或做空與其多頭部位相關的股票,來抵銷潛在的損失。這樣可以在不賣出原有持股的情況下,降低整體投資組合的風險暴露,保護資產價值。例如,根據台灣期貨交易所的數據,許多投資者會使用台指期貨進行避險操作。