什麼是均值回歸?核心概念與定義

均值回歸在統計學和金融領域中是一種常見現象,它指的是某個變量在經歷極端偏差後,會逐漸回歸到其長期平均值的過程。對於投資者來說,理解這個原理有助於把握市場波動,並發掘潛在的交易機會。這篇文章將詳細說明均值回歸的基本概念、統計基礎,同時融入金融實務策略、量化分析方法,以及行為金融的觀點,提供一個全面的參考指南。

這種現象本質上是一種自然規律,強調任何事物在大幅偏離常態後,都會產生回歸的傾向。舉例來說,當天氣突然變得極端炎熱或寒冷時,我們往往預期它會慢慢恢復到季節的正常溫度;同樣,一位籃球員如果連續幾場比賽表現異常出色或低迷,他的命中率最終還是會接近職業生涯的平均水準。這些日常例子清楚展示了均值回歸的直觀性。

從學術角度來看,均值回歸描述了一個時間序列,如股票價格、利率或經濟數據,在遠離歷史均值後,會在未來逐步靠近該均值的趨勢。這暗示市場或系統擁有某種均衡狀態,當偏差過大時,就會出現一股矯正力量將其拉回正常軌道。

均值回歸與「回歸到平均值現象」的區別與聯繫

雖然均值回歸和回歸到平均值現象都圍繞平均值展開,但它們在統計應用和含義上仍有差異。

回歸到平均值現象純粹是統計事實,指的是在連續測量中,如果首次結果極端高或低,後續測量更可能接近平均,而非維持極端。這常因隨機誤差或變異導致,例如學生一次考試超常發揮,下次成績很可能回落至平常水準,而非持續高分。此現象不強調時間序列的連續性,主要反映極端值的隨機性。

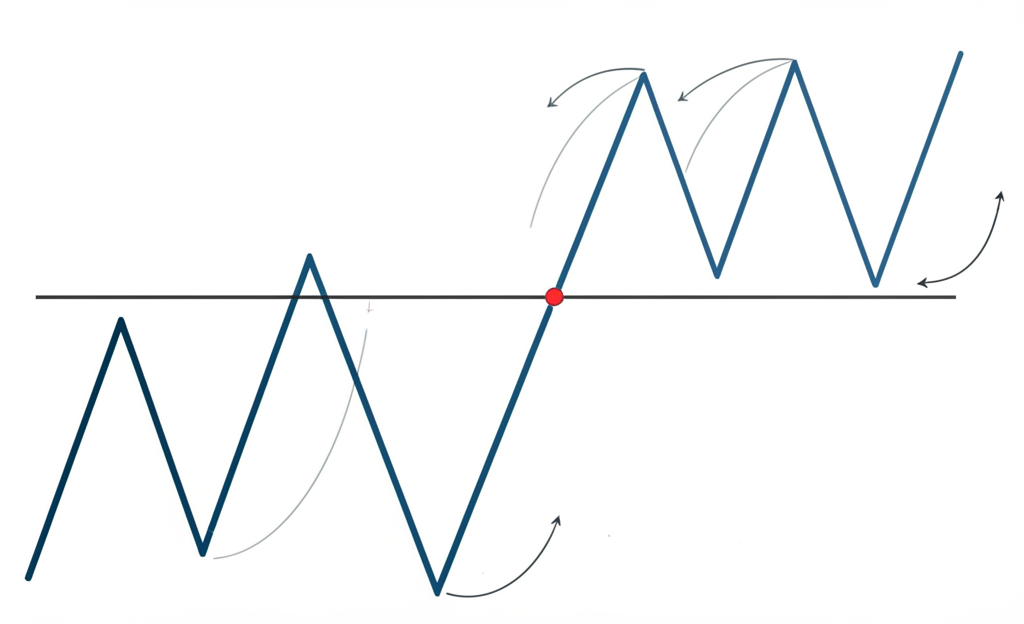

相對地,均值回歸則聚焦時間序列的內在特性,變量不僅隨機回歸,而是透過系統機制主動矯正偏差。在金融中,這意味資產價格圍繞內在價值波動,過度偏離時市場會自我調整,如透過套利行為或經濟周期。總之,前者是靜態統計觀察,後者則是動態行為模式。

要更清楚區分,可以想像兩個圖表:一個是隨機數據點散布在平均周圍,另一個是系統積極拉回變量的動態過程。

均值回歸的統計學基礎與數學原理

要掌握均值回歸,從基本統計入手是關鍵。均值代表數據的核心位置,標準差和變異數則量化偏差幅度。當價格展現均值回歸時,它會在長期均值附近振盪,偏差後有統計概率回歸。

隨機漫步理論主張價格變動純屬隨機,歷史無法預測未來。但均值回歸模型相反,認為短期偏差雖存在,長期仍會矯正,常因情緒、供需或資訊不均引起。

在量化領域,奧恩斯坦-烏倫貝克過程常用來模擬這種行為。雖然公式複雜,其核心是變量受拉力影響回歸均值,拉力大小與偏差成正比,同時伴隨隨機擾動。透過參數如回歸速度和波動強度,交易者能評估回歸效率,設計策略。

(這裡適合插入簡化OU過程圖:X軸時間,Y軸價格,中心線周圍波動,偏差後回歸。)

這個模型不僅量化強度,還幫助預測回歸時機,提升策略精準度。

均值回歸在金融市場的實戰應用

金融市場的短期波動為均值回歸策略提供了肥沃土壤。股票、外匯、商品和期貨等,受情緒、新聞或資金影響,常出現超漲超跌,遠離均衡,為交易者創造機會。

策略重點是辨識高估或低估,預期回歸正常。價格低於均值時買入,高於時賣出,適合無趨勢的盤整市場。

常見的均值回歸交易策略與技術指標

這些策略常搭配指標判斷超買超賣。

- 布林通道:由中軌(20日移動平均)和上下標準差通道組成。價格觸上軌視為超買,預期回中軌;觸下軌為超賣,預期反彈。通道寬度反映波動變化。

- 相對強弱指標:測量動量,0-100範圍。超過70超買,低於30超賣。觀察回落或反彈信號,或價格與RSI背離。

- 移動平均線:平滑趨勢。觀察價格與長期MA(如60日或200日)的乖離,大偏差預期回歸。

- 配對交易:進階策略,針對相關資產如同業股票。價差擴大時,做多低估、做空高估,預期價差收斂。優勢是忽略整體方向,聚焦相對偏差。

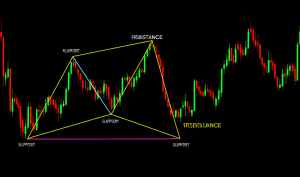

(適合插入布林通道K線圖,標示超買超賣與回歸例子。)

這些工具結合使用,能更準確捕捉機會,尤其在波動市場。

實戰操作:如何設定止損與止盈點

風險管理是策略成敗關鍵,止損止盈幫助控損鎖利。

- 止損點設定:

- 基於波動:用平均真實波幅(ATR),止損設入場下方2倍ATR,適應市場波動。

- 基於歷史:參考支撐壓力或指標關鍵點,如布林中軌外。若突破,假設失效,止損。

- 百分比:限單筆虧損總資金1-2%。

- 止盈點設定:

- 回歸目標:如MA或布林中軌,到達平倉。

- 固定目標:依風險報酬比,利潤為止損1.5-2倍。

- 指標反轉:RSI從極端回中性時止盈。

此外,資金配置和部位調整至關重要。單筆風險限小部分,高波動縮小部位,低波動可增。研究顯示,良好風險管理提升長期表現,即使勝率不高。Investopedia (2023)

均值回歸在日常生活與其他領域的啟示

均值回歸不止限金融,它是自然與社會的普遍規律,呼應「物極必反」的哲理。認識其在多領域的應用,能幫助我們更理性決策。

- 運動員表現:頂尖選手賽季起伏大,但長期數據趨平均。教練勿因短期極端過度反應。

- 學生成績:一次超常或失常後,下次回歸真實水平,受運氣或狀態影響。

- 天氣循環:極端氣溫不會持久,回歸季節均值。

- 企業利潤:高利潤吸引競爭,回歸行業平均;虧損企業若基本面穩,可改善。這反映經濟中超額利潤消散。

- 商品價格:石油或農產品受供需、地緣影響波動,長期圍繞均衡。

這些例證顯示,偏差後的矯正力量普遍存在,讓我們在波動中保持平靜,避免情緒主導。

識破均值回歸的迷思與心理偏誤

雖然強大,均值回歸易受心理偏誤影響,導致誤判。行為金融揭示這些如何擾亂理性。

- 賭徒謬誤:誤信連續事件後必反轉,如連跌必漲。但忽略趨勢,易逆勢虧損。

- 確認偏誤:只見支持證據,忽略反例。成功強化信念,失敗歸咎運氣,未檢討策略。

- 過度自信:幾次成功後低估風險,忽略延長極端或非必然回歸。研究顯示,這在不確定中常見,扭曲預期。NBER Working Paper (2007)

對策包括:依數據邏輯交易,保持開放,嚴守風險。即使自信,也設止損止盈。

均值回歸策略的潛在風險與局限性

此策略非完美,需認清風險。

- 趨勢風險:盤整佳,趨勢中失效,價格長偏新均值,逆勢浮虧擴大。

- 時間框架:日線回歸,周線或趨勢。錯選誤判。

- 黑天鵝:危機改變結構,舊均值無效。

- 均值動態:環境變,均值漂移,未適應生錯信號。

- 成本滑價:頻繁交易增費,快速市場滑價蝕利。

故結合趨勢、基本分析,在適宜環境應用,嚴控風險並調整。

| 特點 | 均值回歸策略 | 趨勢追蹤策略 |

|---|---|---|

| 核心理念 | 價格將回歸其平均值 | 價格將沿既定趨勢發展 |

| 適用市場環境 | 盤整、震盪、無明確方向 | 強勢上升或下降趨勢 |

| 交易方向 | 逆勢操作 (超買賣出,超賣買入) | 順勢操作 (上升趨勢買入,下降趨勢賣出) |

| 主要風險 | 趨勢形成,策略失效 | 趨勢反轉,獲利回吐或虧損 |

| 常見指標 | 布林通道、RSI、KD指標、移動平均乖離率 | 移動平均線、MACD、ADX |

總結:理解均值回歸,掌握市場脈動

均值回歸提供獨特視角,解讀市場短期非效率與機會,從統計原理、OU過程,到布林通道與RSI應用,它在金融中不可或缺。

成功不僅靠指標,還需風險管理,如止損止盈與資金規劃。克服賭徒謬誤、確認偏誤與過度自信,維持理性。

策略非萬能,趨勢或黑天鵝是挑戰。故整合趨勢與基本分析,依環境調整,方能長勝。透過學習實踐,您將更善用市場脈動,提升決策。

常見問題 (FAQ)

均值回歸是什麼?它與統計學上的「回歸到平均值」有何不同?

均值回歸是一種時間序列特性,指資產價格或數值在偏離長期平均水平後,會透過內在趨勢回歸該水平。它強調動態市場行為。而回歸到平均值現象是統計事實,指極端值下次測量更易接近平均,常因隨機誤差,不涉及系統矯正機制。

在金融市場中,哪些資產類別最常展現均值回歸特性?

股票、外匯、商品、期貨等常見,尤其短期或盤整環境。波動高、無長期趨勢資產易見。配對交易即利用相關資產相對回歸套利。

均值回歸的交易策略有哪些,如何利用技術指標來輔助判斷?

常見策略包括:

- 布林通道:價格觸上下軌判斷超買超賣。

- 相對強弱指標:RSI超70買超賣低30。

- 移動平均線:觀察乖離率。

- 配對交易:交易相關資產價差。

指標助辨偏差,抓入場時機。

奧恩斯坦-烏倫貝克 (Ornstein-Uhlenbeck) 過程在均值回歸模型中扮演什麼角色?

OU過程模擬變量受拉力回歸均值,兼隨機波動。它量化回歸強度與速度,助交易者設計精準算法。

投資者在使用均值回歸策略時,常犯的心理錯誤有哪些?

常見錯誤:

- 賭徒謬誤:連跌必漲誤判。

- 確認偏誤:忽略反例。

- 過度自信:低估風險,過度操作。

易致逆勢或無止損。

如何判斷一個趨勢是真正的長期趨勢,還是短期偏離均值後的「假突破」?

綜合判斷:

- 時間框架:大框架觀察。

- 成交量:大量確認。

- 基本面:變化支持。

- 指標:MACD、ADX驗證。

假突破缺強信號。

均值回歸策略在強勢上升或下降趨勢中是否有效?應如何調整?

趨勢中效果差,易虧。調整:

- 減少使用。

- 結合趨勢追蹤。

- 縮小部位,嚴止損。

- 用短期MA適應。

除了金融市場,均值回歸現象還能應用在哪些生活或商業領域?

廣泛應用:

- 體育:成績回平均。

- 教育:考試水平回歸。

- 氣象:天氣均值。

- 商業:利潤競爭回歸,銷售平穩。

體現物極必反。

進行均值回歸交易時,如何有效地設定止損和止盈以管理風險?

關鍵設定:

- 止損:ATR倍數、支撐位或百分比,突破即執行。

- 止盈:目標價如MA,或風險比固定利潤。

嚴守保護資金。

均值回歸策略是否需要大量的歷史數據進行回測才能有效應用?

是的,回測歷史數據評估表現、優化參數如MA週期,了解勝率、盈虧比與回撤。無回測,風險高,難驗證穩健。